法人の設立時に、設立届等と一緒に「源泉所得税の納期の特例の承認に関する申請書」を提出していきます。

納期の特例に関する注意点をまとめてみました。

源泉所得税の納期の特例の承認に関する申請書について

会社を設立すると税務署に対し、下記の届出書を提出していきます。

- 法人設立届出書

- 青色申告の承認申請書

- 給与支払事務所の開設届出書

- 源泉所得税の納期の承認に関する申請書

その中に、源泉所得税の納期の特例の承認に関する申請書というものがあります。

源泉所得税の納期の特例とは?

法人を設立すると、給料を払う場合・報酬を払う場合に源泉徴収を行っていかなければなりません。

源泉徴収を行わなければならない人を、「源泉徴収義務者」と呼びます。

法人を設立すると、役員に対し役員報酬を支払っていくことになりますね。

そのため、法人は必ずこの「源泉徴収義務者」に該当します。

給料や報酬を支払う際に預かった源泉所得税は、法人が税務署へ納付することになります。

預かった源泉所得税は、給料や報酬を支払った月の翌月10日まで(原則)に税務署へ納付しなければなりません。

給料の支払いが始まると、毎月10日までに源泉所得税集計して納付をしていくことになります。

毎月となると、結構な事務負担になりますね。

そこで、従業員が常時10人未満である源泉徴収義務者は、半年に1度の納付でもいいよという、「源泉所得税の納期の特例」という制度があります。

この制度を利用すると、

- 1月~6月分→7月10日まで

- 7月~12月分→1月20日まで

と年2回の納付にすることができます。

納期の特例がスタートするタイミングに注意!

事務負担を軽減するためにも、設立のタイミングで「源泉所得税の納期の特例の承認に関する申請書」を提出しておきます。

この申請書ですが、提出した瞬間から効力が発生するわけではないのです。

この申請書を提出した月の翌月末日までに税務署長から承認又は却下の通知がなければ、この申請書を提出した月の翌月末日に承認があったものとされ、申請の翌々月の納付分からこの特例が適用されます。

参照:[手続名]源泉所得税の納期の特例の承認に関する申請

難しく書いてありますが、、、ざっくり解説すると、申請書を提出した翌月支払い分から適用することになります。

設立後最初の月はどうしても原則になる

設立と同時に提出しても、この申請書の効力が発生するのは、翌月からとなります。

言い換えると、設立後最初の1か月目は、原則になるということですね。

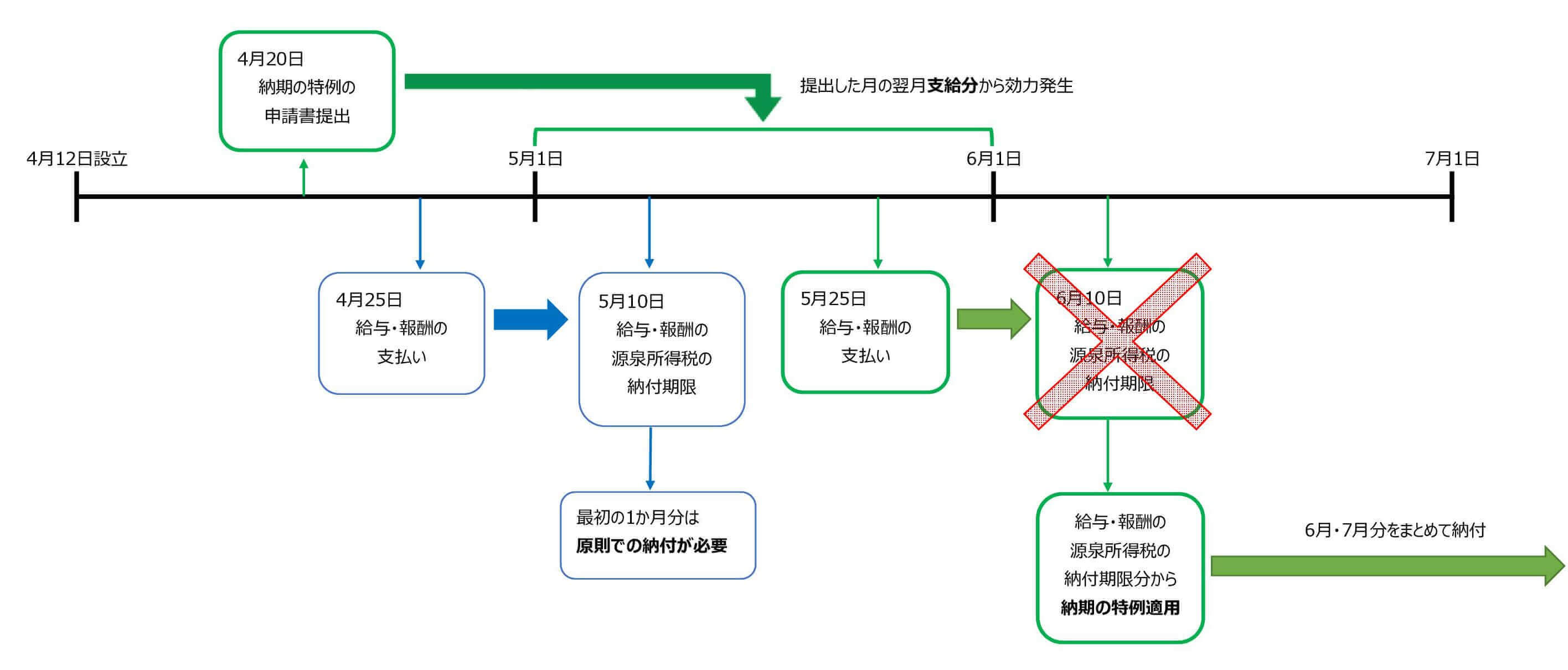

わかりにくいので、図でみていきましょう。

図の会社では4月12日に設立し、4月20日に納期の特例の申請書を提出しました。

4月25日に支払った給料・報酬の納付期限は、原則通り5月10日。

納期の特例の適用を受けることができるのは、5月25日支払いの給料や報酬からということになりますね。

納期の特例の対象となる源泉所得税は?

源泉徴収をするものはたくさんありますが、この納期の特例の対象となるものとならないものがあります。

対象となるもの

- 給料

- 賞与

- 退職金

- 税理士・弁護士・司法書士などの士業の報酬 など

納期の特例の対象になるものは、給料や士業の報酬といったものが含まれます。

注意しなければならないものは、下記の報酬を払った時です。

対象とならないもの

- デザイン料

- 原稿料

- モデル報酬 など

士業以外に払う報酬は、納期の特例には該当しません。

設立当初など、会社のロゴのデザインを頼んだり、広告に載せる原稿を書いてもらったりすることもあるでしょう。

これらの報酬は、納期の特例に該当しないので、原則通り払った月の翌月10日までに納付していかなければなりません。

設立最初の月はいろいろ注意が必要!

納期の特例の申請書を設立と同時に提出しても、最初の1か月は効力が発生しないのはお分かりいただけたと思います。

設立後1か月目から役員報酬・給料を払う場合には、1か月目の源泉税の納付は必ず翌月10日が納期限になるので注意しましょう!

その他、設立最初の月に注意が必要な点をまとめてみました。

設立1か月目から役員報酬や給料を払う場合には、自ら給料計算をして把握しているはずですが、見落としがちなのは、士業に関する報酬と、デザイン料などの報酬にかかる源泉所得税です。

司法書士報酬

会社の設立を個人の司法書士へお願いした場合。(司法書士法人の場合は対象外。)

会計上、「創立費」や「開業費」に含まれる費用ですが、個人の司法書士への報酬は、源泉徴収の対象となります。

納付漏れが発生しやすい源泉所得税の1つです。

設立最初に支払っていることが多いので、納期の特例の対象とならず、給料にかかる源泉所得税とまとめて支払った月の翌月10日が納期限になります。

デザイン料など

会社のロゴのデザインを個人へ発注したといった場合にも、デザイン料は、源泉徴収の対象となります。

そもそも納期の特例の対象にはなりませんが、こちらも設立最初に発生しがちな報酬です。

源泉徴収にまだ慣れていなくて、納付漏れが発生しやすい源泉所得税の1つですね。

こちらは原則通り、支払った月の翌月10日が納期限になります。

まとめ

「源泉所得税の納期の特例の承認に関する申請書」は、設立時にまとめて提出する書類のうちの1枚です。

提出直後から特例が適用されると思われがちですが、どうやっても最初の1か月は特例の対象とはなりません。

間違いやすいので注意をしましょう。

コメント

[…] 参照:設立後最初の源泉徴収に注意!納期の特例のスタートはいつ? […]