税理士へ相談や顧問をお願いしたいけど、相談していいことなのか、自分が顧問をお願いすべき段階なのかわからないといったことをよく聞きます。

今回は、どのようなタイミングで税理士へ相談したらよいかまとめてみました。

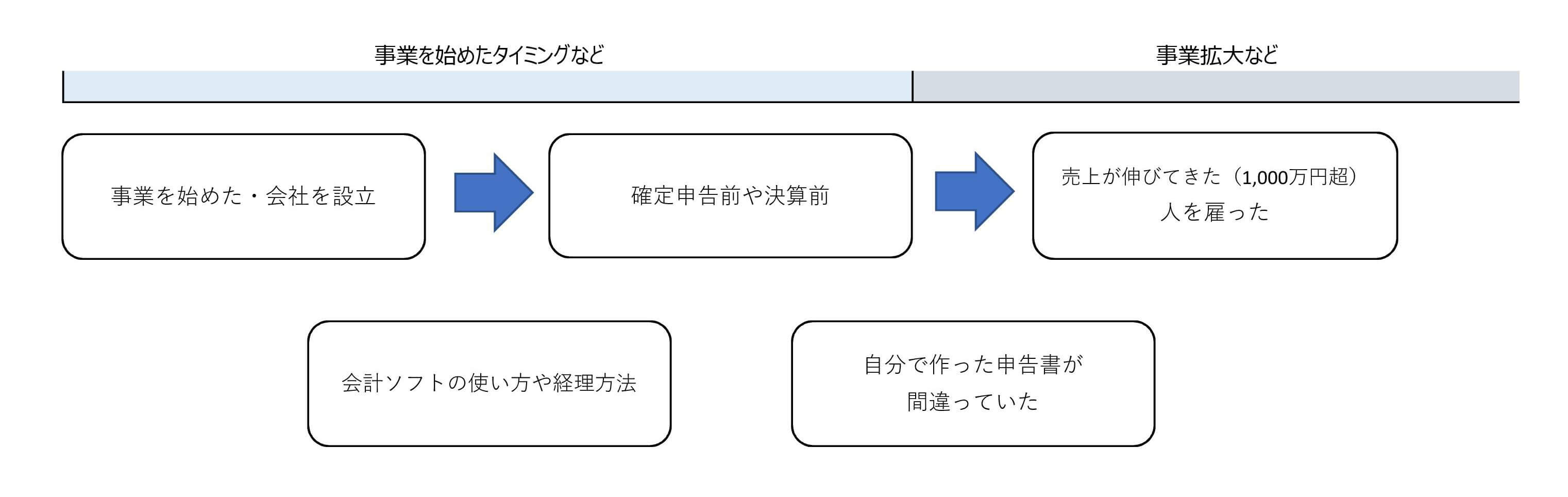

相談するタイミング

税理士へ相談するタイミングは色々あります。

例えば、

- 事業を始めた・始めたい

- 会社を設立した・設立したい

- 売上が1,000万円を超えた

- 人を雇った

- 会計ソフトの使い方や経理方法

- 確定申告や決算の前

- 自分で作った申告書が間違っていた

などがあります。

事業を始めた・会社を設立した

事業を始めたい、始めた・会社を設立したい、設立したといった場合です。

事業開始や会社の設立のタイミングでは、税務署や市区町村へ届出をしたりと必要な手続きがあります。

「青色申告」という制度を利用するためには、期日までに申請していなければなりません。

事業を始めた・会社を設立したら相談!

どのような手続きが必要か、だけでもいいので税理士に相談してみましょう。

[aside type=”boader”]関連記事

【届出書】個人事業主として開業したら、これだけは出しておこう。

【届出書】法人を設立したら、これだけは出しておこう。[/aside]

売上が伸びてきた・人を雇った

売上が伸びてきた

売上が伸びてきて1,000万円を超えていくと、納税する税金の種類が1つ増えていきます。

「消費税」を納税することになります。

2年前の売上が1,000万円を超えていると、今期は消費税を納税する必要が出てきます。

消費税は1つ1つの取引について、これは消費税がかかる・かからないと判断し1年間のデータを集計し申告することになります。

例えば、

- 従業員への給料の支払い「給与賃金」…消費税はかからない

- PCを買った「消耗品費」…消費税がかかる

- 得意先へ商品券を配った「接待交際費」…消費税はかからない

など。

1つ1つの取引について消費税の判断をしなければなりません。

現在の会計ソフトは優秀で、勘定科目ごとに一般的な「消費税コード」が設定されていることがあります。

ですが、あくまで一般的なもので必ずしも正しいとは限りません。

上記の例では、「接待交際費」が該当します。

会計ソフトの「接待交際費」の一般的な「消費税コード」は、「消費税がかかる=課税」となっています。

商品券を得意先へ配るために購入した場合には、「接待交際費」ですが、「消費税コード」は、「消費税がかからない=非課税」となります。

ご自身で申告をされていた時の消費税の申告書を拝見させていただくと、消費税がかかっていない取引なのに消費税がかかっていることになっていたり。

消費税を少なく申告していたため、追加で税金を支払う「修正申告」といったパターンになる場合も。

また、消費税を多く申告していたため、多く払った税金を返してもらう「更正の請求」といったパターンも。

[aside type=”boader”]関連記事

【届出書①】消費税課税事業者届出書・消費税の納税義務者でなくなった旨の届出書について[/aside]

人を雇った

事業が軌道に乗り、これからもっと拡大していきたいといった場合に人を雇う場合もあるでしょう。

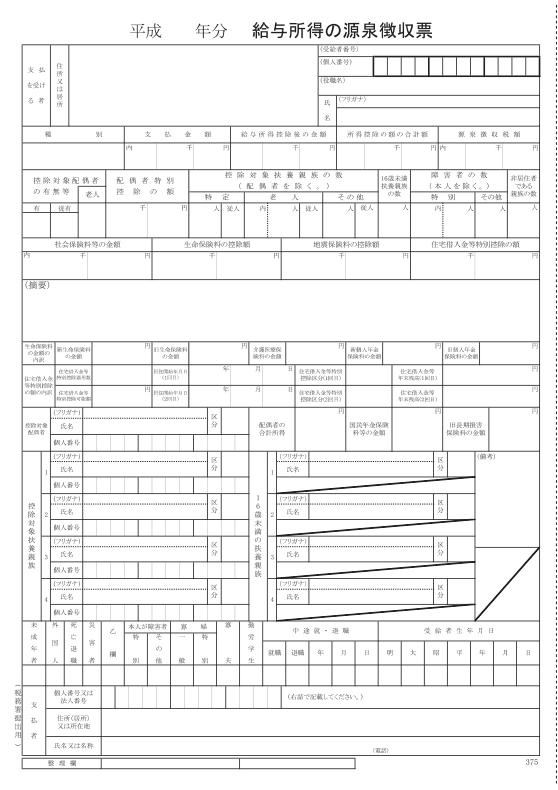

人を雇うと、

- 給与の支払い(給与計算)

- 所得税の源泉徴収・納付

- 社会保険や雇用保険への加入・納付

- 年末調整

など。

個人事業主や会社で行わなければならない手続きが一気に増加することになります。

毎月の給与計算であったり、給与を従業員へ支払う際に所得税を源泉徴収しなければなりません。

また、源泉徴収した所得税は個人事業主や会社が納付しなければなりません。

当然、税金の納付なので納付期限があります。

納付の期限を過ぎてしまうと、ペナルティの税金(不納付加算税や延滞税)を払わなければならない場合も。

売上が伸びてきた・人を雇ったら相談!

事業が拡大して取引が多くなればなるほど、消費税がかかる・かからないの判断も増えていきます。

売上が伸びていく場合には、法人へ形態を変えたほうが有利になるケースもあります。

人を雇ったら、源泉税の納付や必要な手続きも増えていきます。

売上が伸びてきた・人を雇ったら税理士へ相談してみましょう。

自分で作った申告書が間違っていた

自分で申告した申告書が間違っていたことにあとから気が付いた、税務署から間違いを指摘されたという場合も一度税理士へ相談してみましょう。

間違いを直す場合には、単純に申告書を作成するよりも複雑な処理をしなければいけなくなる場合もあります。

特に法人の場合には、個人事業主よりも複雑になる場合があります。

相談は早めのほうがいい!

ちょっとでも「税理士へ相談したほうがいいのかな?」と感じたら、相談をしましょう。

相談を受けた時点で、青色申告の届出が間に合っていなかったりなど、もう少し早めに相談に来ていただけていたら間に合っていたかもという場合も。

申告期限ギリギリに相談に来ていただいても、要件を満たせず有効な対策をご提示できない場合もあります。

早めの相談がいいですよ!

まとめ

事業を始めた、会社を作った、自分で経理を始めてみた、人を雇ったなど、税理士へ相談するタイミング様々です。

税理士の仕事(サービスメニュー)は、「顧問契約」を前提とした継続的なサービスだけではありません。

単発での相談なども可能な場合があります。

まずは、一度「相談」として税理士と会ってみましょう!